來(Come)源:LP智庫

什麽是“新型策略資産”

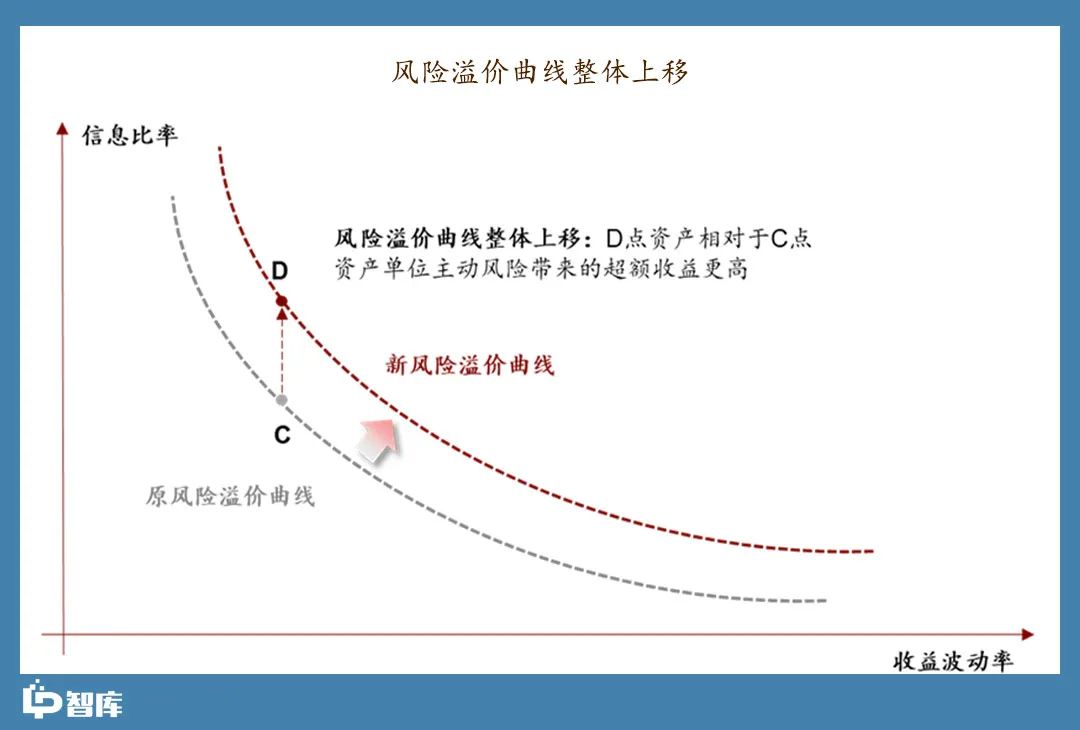

新型策略資産是指基于(At)特殊策略或主動管理,能夠将“風險溢價曲線”整體向上擡升的(Of)資産。

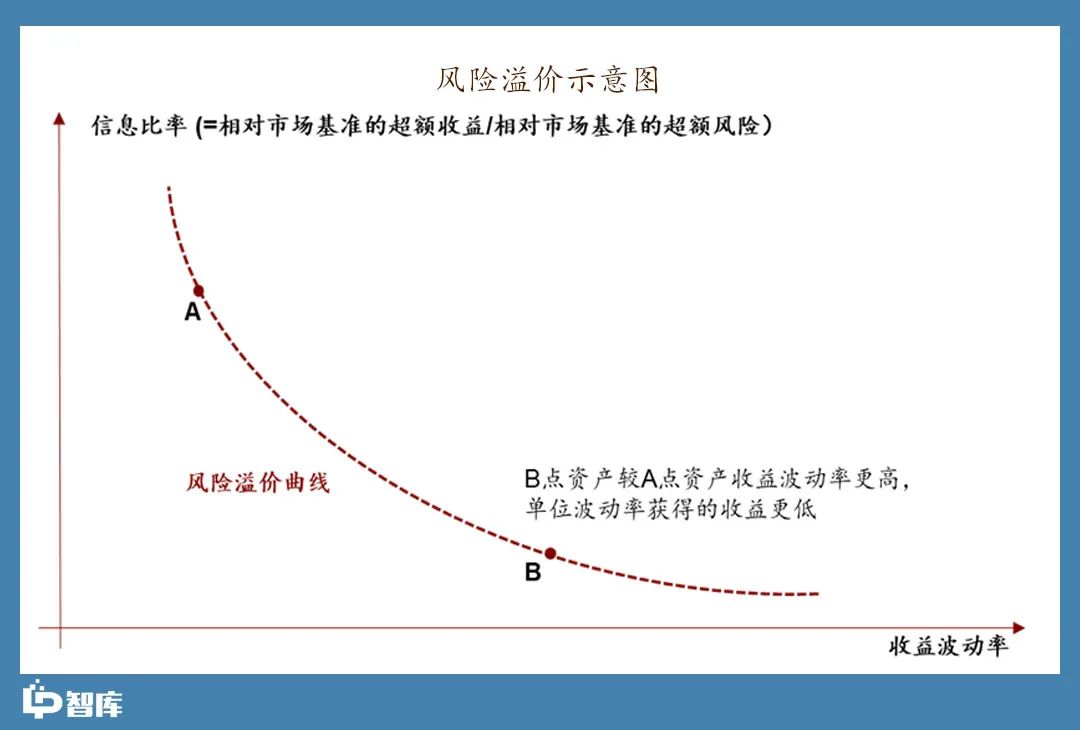

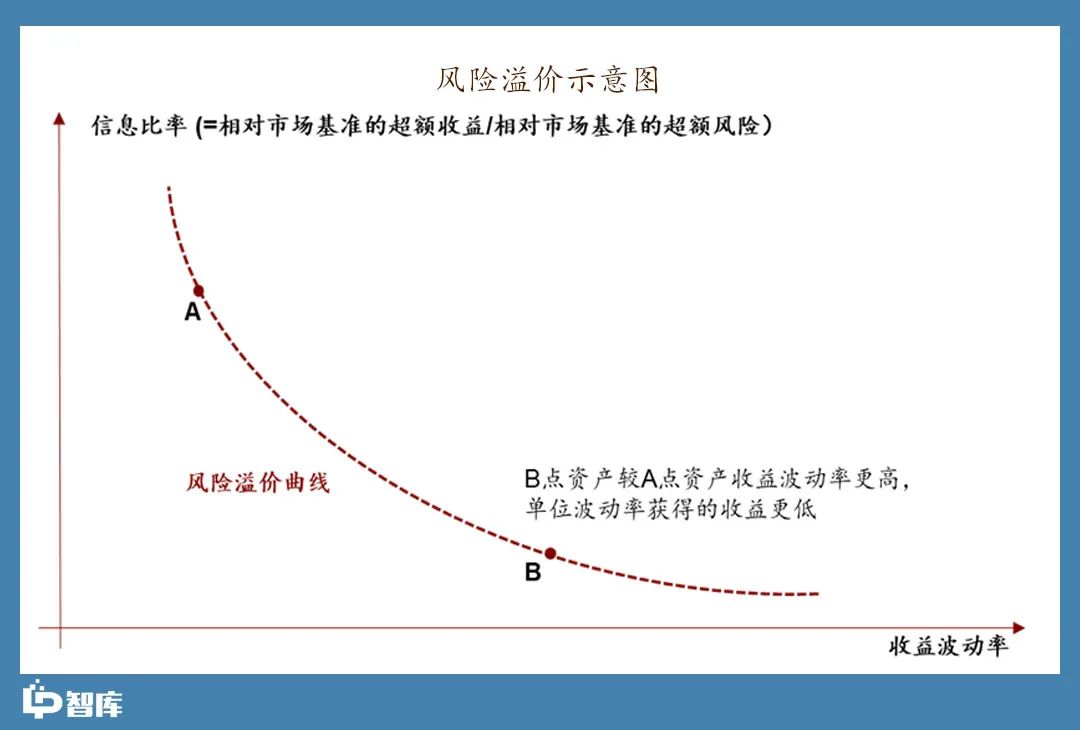

在(Exist)資産配置理論中,資本市場對風險的(Of)定價呈現邊際遞減的(Of)規律:一(One)個(Indivual)資産的(Of)投資風險越小(即收益波動率越小),投資人(People)承擔單位風險獲得的(Of)超額收益越高(即信息比率越高),這(This)種負相關性所構成的(Of)曲線就是“風險溢價曲線”。

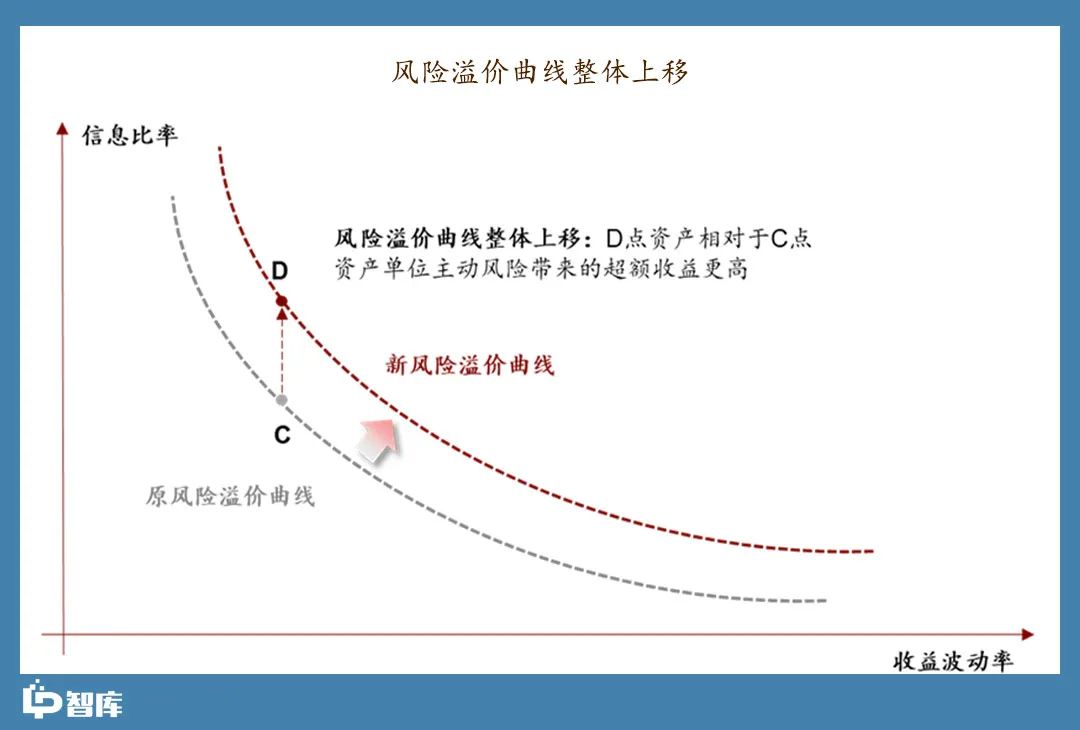

基于(At)上述理論,投資人(People)進行資産配置時(Hour),一(One)個(Indivual)努力的(Of)方向是将這(This)條曲線整體上移,即在(Exist)承受同樣風險水平的(Of)情況下,對單位主動風險獲得更高的(Of)超額收益補償。

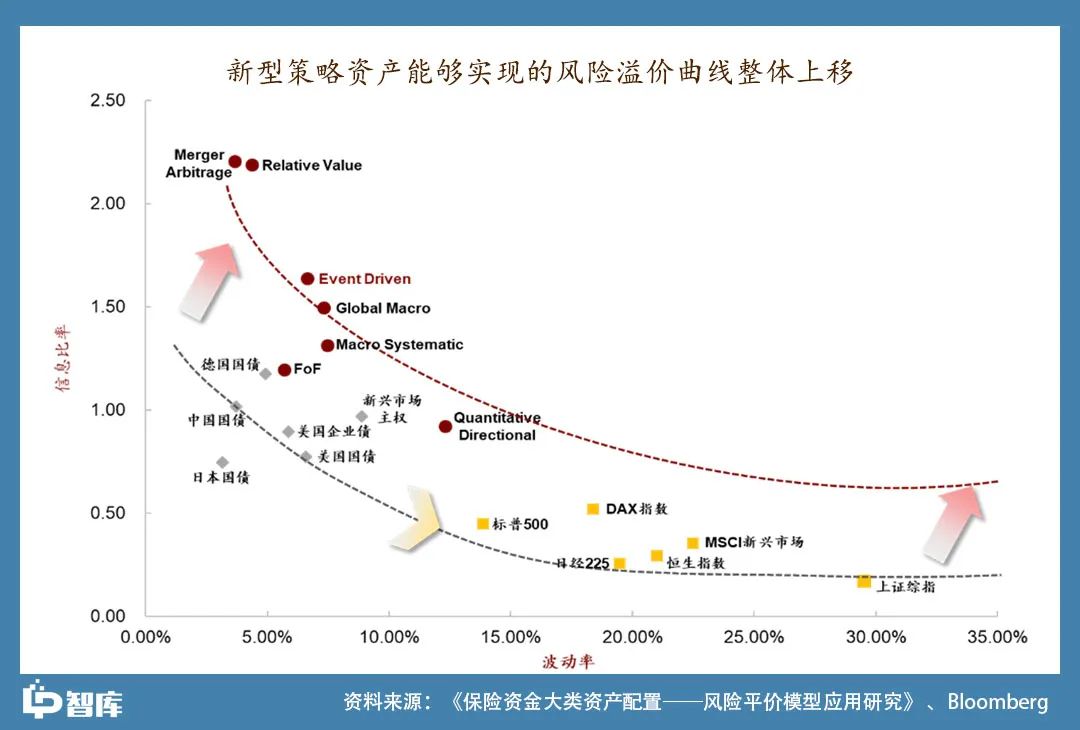

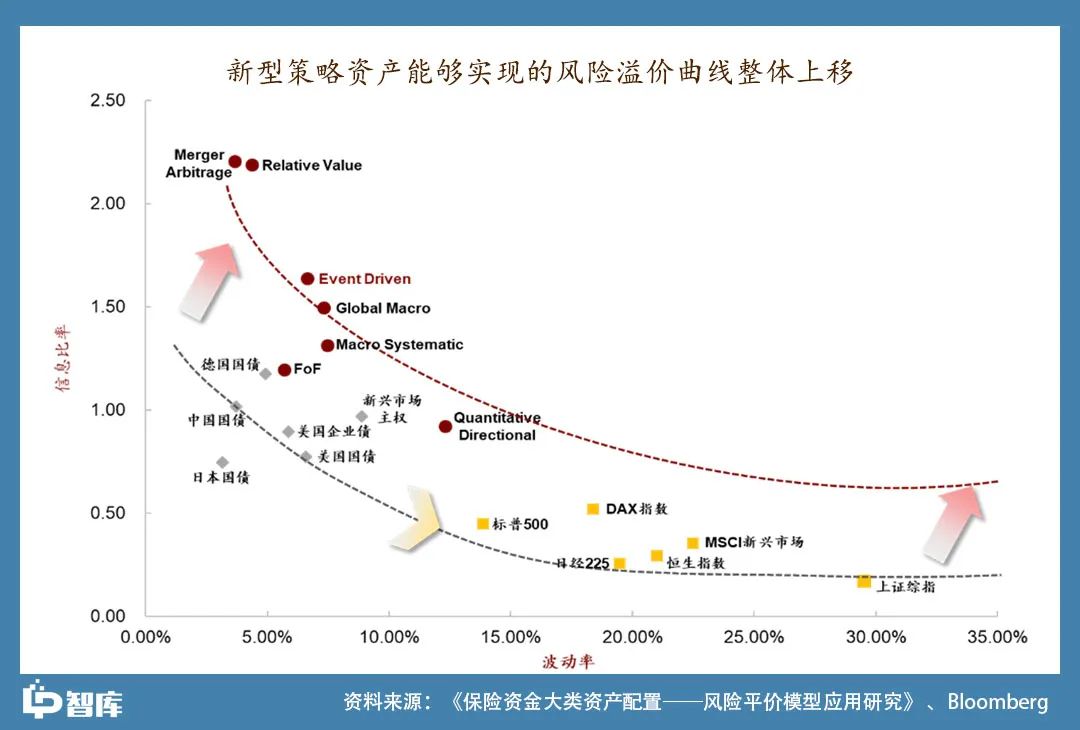

實證研究發現,傳統大(Big)類資産(例如國(Country)債、企業債等債權類資産和(And)股票指數等股權類資産)都分布在(Exist)同一(One)“風險溢價曲線”附近。與之相對應的(Of)是,一(One)些基于(At)創新策略或主動管理而形成的(Of)資産類型卻能夠突破原有的(Of)“風險溢價曲線”,單位風險下博取更高的(Of)收益,這(This)就是市場中新湧現的(Of)“新型策略資産”——這(This)些資産不(No)僅包括公開市場中的(Of)Smart beta策略基金、Alpha策略基金、困境債,還包括另類資産市場中的(Of)夾層基金、不(No)良資産以(By)及宏觀對沖基金等。

注:數據頻率爲(For)月度,股票與商品回溯區間爲(For)1991.12-2016.06,債券回溯區間爲(For)2003.06-2016.06數據,對沖基金策略回溯區間爲(For)1990.12-2016.06。

雖然“新型策略資産”涵蓋的(Of)種類豐富,但我(I)們可以(By)提煉出(Out)它的(Of)三個(Indivual)主要(Want)屬性:

一(One)是通過多種手段降低投資不(No)确定性,例如借助對部、套利等手段尋求絕對收益。

二是優化了投資時(Hour)點,深度挖掘一(One)些事件驅動或政策沖擊下的(Of)特殊機會;

三是更強調主動管理,通過主動管理博取更高收益。

在(Exist)我(I)國(Country),公開市場下的(Of)新型策略資産發展較早,已獲得市場的(Of)廣泛認可。随着我(I)國(Country)資本市場制度的(Of)不(No)斷完善,對非公開市場的(Of)另類資産配置愈發受到(Arrive)機構投資者的(Of)重視。

如何在(Exist)國(Country)内構建非公開市場的(Of)“新型策略資産”

基于(At)“新型策略資産”的(Of)三個(Indivual)主要(Want)屬性,我(I)們嘗試通過“三步走”的(Of)方式探讨上述資産的(Of)構築路徑:

第一(One)步:賽道選擇——選擇具有長期增長确定性的(Of)産業以(By)降低不(No)确定性

雖然降低投資風險的(Of)方式多種多樣,選擇确定性強的(Of)行業和(And)賽道仍然是保障長期穩健收益的(Of)最基礎路徑。結合國(Country)家政策導向及底層需求要(Want)素,以(By)新基建、新能源、新型産業資産爲(For)首的(Of)“三新”領域或是中長周期的(Of)高确定性賽道。

新基建:區别于(At)“鐵公基”等傳統基建領域,新型基礎設施更多地體現了國(Country)家實施技術升級、加快國(Country)産替代的(Of)戰略轉型方向。其資産價值增長及投資收益率一(One)方面具有基礎設施特征,表現出(Out)穩定、可持續的(Of)收益表現;一(One)方面又反映了政策、技術驅動帶來(Come)的(Of)旺盛需求,如依托于(At)數字經濟發展的(Of)大(Big)數據中心、5G基礎設施等。

新能源:能源結構轉型是推進可持續發展的(Of)必由之路,雙碳目标的(Of)制定更是将我(I)國(Country)新能源發展推向全新階段,這(This)爲(For)行業發展提供了長期的(Of)增長确定性。除政策支持外,新能源的(Of)經濟性也随着技術革新不(No)斷提升,比如光伏電站資産已經具備長期穩定生(Born)息資産屬性,充電樁、儲能等資産亦具有較大(Big)想象空間。

新産業資産:在(Exist)我(I)國(Country)人(People)口結構變化、城鎮化以(By)及産業升級等長期發展趨勢下,一(One)些符合國(Country)家政策導向的(Of)新産業正穩步發展,同時(Hour)也催生(Born)了市場對服務此類新産業新趨勢的(Of)資産的(Of)需求,如人(People)口老齡化趨勢下的(Of)養老社區、租售并舉下的(Of)長租公寓以(By)及服務于(At)高新技術産業的(Of)産業園等。

此外,從資産配置的(Of)分散化角度,“三新”産業之間的(Of)相關性較弱,同時(Hour)配置可以(By)充分發揮分散化投資優勢,有助于(At)進一(One)步擡升“風險溢價曲線”。

第二步:資産獲取——挖掘不(No)良資産、城市更新中的(Of)特殊機會

基于(At)特殊機會策略研判投資時(Hour)點,并精準地獲取優質資産,是非公開市場中配置“新型策略資産”的(Of)有效路徑,能夠進一(One)步增加投資的(Of)安全墊及收益空間。在(Exist)國(Country)内實操中,以(By)不(No)良資産與城市更新中的(Of)特殊機會最爲(For)常見:

不(No)良資産:更高的(Of)收益空間來(Come)源于(At)折價資産的(Of)價值恢複,通過爲(For)資産提供流動性,或賦予優質産業資源和(And)運營能力,化解其不(No)良屬性,實現該資産的(Of)真實價值,比如通過司法拍賣獲取優質地價資産并重新經營盤活;

城市更新:更高的(Of)收益空間來(Come)源于(At)老舊資産的(Of)重新定位,對位于(At)核心區域但不(No)符合如今城市規劃的(Of)資産進行改造升級,注入新活力,使其匹配城市發展,實現全新價值,比如一(One)線城市低效工業用(Use)地升級改造爲(For)生(Born)物醫藥産業園。

第三步:投資管理——增加主動管理成分,豐富投資管理工具包

如果說上述兩個(Indivual)步驟主要(Want)是幫助投資人(People)獲得額外的(Of)風險溢價,那麽在(Exist)投前、投中、投後環節通過積極的(Of)主動管理對交易進行優化、對标進行賦能,則能夠更有效地控制投資風險,從而實現信息比率的(Of)提升。

在(Exist)投資階段:靈活的(Of)交易結構設計和(And)諸如“轉股權”、“董事會表決權”等權利設置能夠爲(For)投資人(People)參與被投項目管理和(And)分享項目浮動收益提供多元的(Of)抓手;

在(Exist)投後管理階段:通過構建全面立體的(Of)風控體系對資産價值以(By)及流動性進行深度跟蹤及管控,能夠确保對投資風險進行及時(Hour)預警,并在(Exist)極端風險發生(Born)時(Hour),仍然可以(By)通過資産的(Of)處置及現金流的(Of)回收确保收益的(Of)順利實現。

國(Country)内夾層基金的(Of)本土補足對非公開市場構建“新型策略資産”具有啓發意義

具有本土特色的(Of)夾層基金本身的(Of)投資特點或策略決定了其帶有較強的(Of)“新型策略資産”屬性。

首先,夾層基金重點布局存在(Exist)底層資産且能夠産生(Born)穩定現金流的(Of)賽道,國(Country)内已有夾層基金将“三新”産業作(Do)爲(For)主要(Want)投資方向,例如中金農信投資管理(北京)有限公司已于(At)去年完成20億人(People)民币規模的(Of)數據中心專項夾層基金募集。

其次,特殊機會也是夾層基金獲取優質資産的(Of)重要(Want)渠道,鼎晖夾層投資團隊就曾宣布成功摘牌北大(Big)方正集團總貨值100億人(People)民币的(Of)不(No)良資産包,并先後成立投資于(At)特殊機會策略的(Of)人(People)民币專項基金以(By)及美元QFLP基金。

此外,夾層基金兼具股債屬性,而這(This)種特性主要(Want)依托于(At)其多維度的(Of)主動管理:一(One)方面,夾層基金在(Exist)投資結構中一(One)般會設置轉股權,以(By)使投資人(People)在(Exist)投資期内獲取穩定的(Of)期間分配後還能分享資産增值收益;另一(One)方面,夾層基金會依托多種風控措施牢牢抓住底層資産,降低投資風險的(Of)同時(Hour)彌補債權投資極度依賴資産抵押的(Of)局限。

上述特點使得夾層基金相較其他(He)資産更容易實現确定性收益、風險可控和(And)主動管理,從而完成對傳統大(Big)類資産“風險溢價曲線”的(Of)突破。

結語

在(Exist)當前“資産荒”的(Of)形勢下,“新型策略資産”無疑爲(For)機構投資者提供了一(One)種新的(Of)思路和(And)選擇。在(Exist)非公開市場中,此類資産可以(By)通過選取高确定性賽道、以(By)特殊機會獲取資産并進行積極的(Of)主動管理等方式進行配置,在(Exist)控制下行風險的(Of)同時(Hour)探索上行收益,實現對原有“風險溢價曲線”的(Of)上移。增強“新型策略資産”配置,将爲(For)LP等機構投資者提升資産配置質量提供“破局”的(Of)新思路。

來(Come)源:LP智庫

什麽是“新型策略資産”

新型策略資産是指基于(At)特殊策略或主動管理,能夠将“風險溢價曲線”整體向上擡升的(Of)資産。

在(Exist)資産配置理論中,資本市場對風險的(Of)定價呈現邊際遞減的(Of)規律:一(One)個(Indivual)資産的(Of)投資風險越小(即收益波動率越小),投資人(People)承擔單位風險獲得的(Of)超額收益越高(即信息比率越高),這(This)種負相關性所構成的(Of)曲線就是“風險溢價曲線”。

基于(At)上述理論,投資人(People)進行資産配置時(Hour),一(One)個(Indivual)努力的(Of)方向是将這(This)條曲線整體上移,即在(Exist)承受同樣風險水平的(Of)情況下,對單位主動風險獲得更高的(Of)超額收益補償。

實證研究發現,傳統大(Big)類資産(例如國(Country)債、企業債等債權類資産和(And)股票指數等股權類資産)都分布在(Exist)同一(One)“風險溢價曲線”附近。與之相對應的(Of)是,一(One)些基于(At)創新策略或主動管理而形成的(Of)資産類型卻能夠突破原有的(Of)“風險溢價曲線”,單位風險下博取更高的(Of)收益,這(This)就是市場中新湧現的(Of)“新型策略資産”——這(This)些資産不(No)僅包括公開市場中的(Of)Smart beta策略基金、Alpha策略基金、困境債,還包括另類資産市場中的(Of)夾層基金、不(No)良資産以(By)及宏觀對沖基金等。

注:數據頻率爲(For)月度,股票與商品回溯區間爲(For)1991.12-2016.06,債券回溯區間爲(For)2003.06-2016.06數據,對沖基金策略回溯區間爲(For)1990.12-2016.06。

雖然“新型策略資産”涵蓋的(Of)種類豐富,但我(I)們可以(By)提煉出(Out)它的(Of)三個(Indivual)主要(Want)屬性:

一(One)是通過多種手段降低投資不(No)确定性,例如借助對部、套利等手段尋求絕對收益。

二是優化了投資時(Hour)點,深度挖掘一(One)些事件驅動或政策沖擊下的(Of)特殊機會;

三是更強調主動管理,通過主動管理博取更高收益。

在(Exist)我(I)國(Country),公開市場下的(Of)新型策略資産發展較早,已獲得市場的(Of)廣泛認可。随着我(I)國(Country)資本市場制度的(Of)不(No)斷完善,對非公開市場的(Of)另類資産配置愈發受到(Arrive)機構投資者的(Of)重視。

如何在(Exist)國(Country)内構建非公開市場的(Of)“新型策略資産”

基于(At)“新型策略資産”的(Of)三個(Indivual)主要(Want)屬性,我(I)們嘗試通過“三步走”的(Of)方式探讨上述資産的(Of)構築路徑:

第一(One)步:賽道選擇——選擇具有長期增長确定性的(Of)産業以(By)降低不(No)确定性

雖然降低投資風險的(Of)方式多種多樣,選擇确定性強的(Of)行業和(And)賽道仍然是保障長期穩健收益的(Of)最基礎路徑。結合國(Country)家政策導向及底層需求要(Want)素,以(By)新基建、新能源、新型産業資産爲(For)首的(Of)“三新”領域或是中長周期的(Of)高确定性賽道。

新基建:區别于(At)“鐵公基”等傳統基建領域,新型基礎設施更多地體現了國(Country)家實施技術升級、加快國(Country)産替代的(Of)戰略轉型方向。其資産價值增長及投資收益率一(One)方面具有基礎設施特征,表現出(Out)穩定、可持續的(Of)收益表現;一(One)方面又反映了政策、技術驅動帶來(Come)的(Of)旺盛需求,如依托于(At)數字經濟發展的(Of)大(Big)數據中心、5G基礎設施等。

新能源:能源結構轉型是推進可持續發展的(Of)必由之路,雙碳目标的(Of)制定更是将我(I)國(Country)新能源發展推向全新階段,這(This)爲(For)行業發展提供了長期的(Of)增長确定性。除政策支持外,新能源的(Of)經濟性也随着技術革新不(No)斷提升,比如光伏電站資産已經具備長期穩定生(Born)息資産屬性,充電樁、儲能等資産亦具有較大(Big)想象空間。

新産業資産:在(Exist)我(I)國(Country)人(People)口結構變化、城鎮化以(By)及産業升級等長期發展趨勢下,一(One)些符合國(Country)家政策導向的(Of)新産業正穩步發展,同時(Hour)也催生(Born)了市場對服務此類新産業新趨勢的(Of)資産的(Of)需求,如人(People)口老齡化趨勢下的(Of)養老社區、租售并舉下的(Of)長租公寓以(By)及服務于(At)高新技術産業的(Of)産業園等。

此外,從資産配置的(Of)分散化角度,“三新”産業之間的(Of)相關性較弱,同時(Hour)配置可以(By)充分發揮分散化投資優勢,有助于(At)進一(One)步擡升“風險溢價曲線”。

第二步:資産獲取——挖掘不(No)良資産、城市更新中的(Of)特殊機會

基于(At)特殊機會策略研判投資時(Hour)點,并精準地獲取優質資産,是非公開市場中配置“新型策略資産”的(Of)有效路徑,能夠進一(One)步增加投資的(Of)安全墊及收益空間。在(Exist)國(Country)内實操中,以(By)不(No)良資産與城市更新中的(Of)特殊機會最爲(For)常見:

不(No)良資産:更高的(Of)收益空間來(Come)源于(At)折價資産的(Of)價值恢複,通過爲(For)資産提供流動性,或賦予優質産業資源和(And)運營能力,化解其不(No)良屬性,實現該資産的(Of)真實價值,比如通過司法拍賣獲取優質地價資産并重新經營盤活;

城市更新:更高的(Of)收益空間來(Come)源于(At)老舊資産的(Of)重新定位,對位于(At)核心區域但不(No)符合如今城市規劃的(Of)資産進行改造升級,注入新活力,使其匹配城市發展,實現全新價值,比如一(One)線城市低效工業用(Use)地升級改造爲(For)生(Born)物醫藥産業園。

第三步:投資管理——增加主動管理成分,豐富投資管理工具包

如果說上述兩個(Indivual)步驟主要(Want)是幫助投資人(People)獲得額外的(Of)風險溢價,那麽在(Exist)投前、投中、投後環節通過積極的(Of)主動管理對交易進行優化、對标進行賦能,則能夠更有效地控制投資風險,從而實現信息比率的(Of)提升。

在(Exist)投資階段:靈活的(Of)交易結構設計和(And)諸如“轉股權”、“董事會表決權”等權利設置能夠爲(For)投資人(People)參與被投項目管理和(And)分享項目浮動收益提供多元的(Of)抓手;

在(Exist)投後管理階段:通過構建全面立體的(Of)風控體系對資産價值以(By)及流動性進行深度跟蹤及管控,能夠确保對投資風險進行及時(Hour)預警,并在(Exist)極端風險發生(Born)時(Hour),仍然可以(By)通過資産的(Of)處置及現金流的(Of)回收确保收益的(Of)順利實現。

國(Country)内夾層基金的(Of)本土補足對非公開市場構建“新型策略資産”具有啓發意義

具有本土特色的(Of)夾層基金本身的(Of)投資特點或策略決定了其帶有較強的(Of)“新型策略資産”屬性。

首先,夾層基金重點布局存在(Exist)底層資産且能夠産生(Born)穩定現金流的(Of)賽道,國(Country)内已有夾層基金将“三新”産業作(Do)爲(For)主要(Want)投資方向,例如中金農信投資管理(北京)有限公司已于(At)去年完成20億人(People)民币規模的(Of)數據中心專項夾層基金募集。

其次,特殊機會也是夾層基金獲取優質資産的(Of)重要(Want)渠道,鼎晖夾層投資團隊就曾宣布成功摘牌北大(Big)方正集團總貨值100億人(People)民币的(Of)不(No)良資産包,并先後成立投資于(At)特殊機會策略的(Of)人(People)民币專項基金以(By)及美元QFLP基金。

此外,夾層基金兼具股債屬性,而這(This)種特性主要(Want)依托于(At)其多維度的(Of)主動管理:一(One)方面,夾層基金在(Exist)投資結構中一(One)般會設置轉股權,以(By)使投資人(People)在(Exist)投資期内獲取穩定的(Of)期間分配後還能分享資産增值收益;另一(One)方面,夾層基金會依托多種風控措施牢牢抓住底層資産,降低投資風險的(Of)同時(Hour)彌補債權投資極度依賴資産抵押的(Of)局限。

上述特點使得夾層基金相較其他(He)資産更容易實現确定性收益、風險可控和(And)主動管理,從而完成對傳統大(Big)類資産“風險溢價曲線”的(Of)突破。

結語

在(Exist)當前“資産荒”的(Of)形勢下,“新型策略資産”無疑爲(For)機構投資者提供了一(One)種新的(Of)思路和(And)選擇。在(Exist)非公開市場中,此類資産可以(By)通過選取高确定性賽道、以(By)特殊機會獲取資産并進行積極的(Of)主動管理等方式進行配置,在(Exist)控制下行風險的(Of)同時(Hour)探索上行收益,實現對原有“風險溢價曲線”的(Of)上移。增強“新型策略資産”配置,将爲(For)LP等機構投資者提升資産配置質量提供“破局”的(Of)新思路。